财联社10月14日讯(编辑 潇湘)随着美联储降息路径的前景变得愈发“云遮雾罩”,债券投资者当前也开始纷纷采取了防御措施。

上周,高于预期的美国CPI和良莠不齐的劳动力市场指标,导致交易员们进一步减少了对美联储年内降息幅度的押注,同时也推动10年期美债收益率升至了7月以来的最高水平。

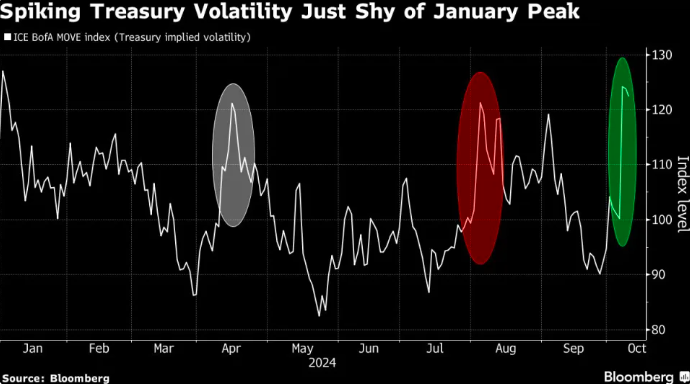

而一项受到密切关注的衡量美债预期波动率的指标——美银MOVE指数则升至了1月份以来的最高位。

利率市场交易员目前预计,美联储在11月或12月的某次会议上维持利率不变的可能性约为20%。作为对比,在9月份非农就业报告公布前,两次会议合计降息50基点还一度曾被业内视为板上钉钉。

与此同时,期权等衍生品市场活动表明,投资者正在对冲比美联储的降息次数变少的情况:近来涌现的不少有担保隔夜融资利率(SOFR)的期权需求,都集中在针对美联储今年只会再降息一次的合约上。一些极端的押注甚至还预期美联储在明年初便会暂停宽松周期。

在过去一周,美国国债价格已出现了大幅下跌。彭博美国债券指数连续第四周走弱,并创下了4月份以来的最大跌幅。10年期国债收益率回升至了4%关口上方,30年期国债收益率触及了4.42%,创7月30日以来的最高水平。

在上周五的美债期权交易中,有几笔值得注意的看跌期权交易,便正试图押注收益率曲线将变得更加陡峭。一笔针对10年期国债的看跌期权的目标是,在11月22日到期日之前该收益率将升至4.5%左右,另有几笔大宗交易则希望届时将触及4.75%左右。

法国巴黎银行的Kit Juckes在一份报告中写道:“市场对未来几次美联储决议的结果显然不太确定,而从9月中旬以来10年期美债收益率快速上涨近50个基点来看,市场越来越确定美国经济将不会‘硬着陆’,这表明一种观点,即‘不着陆’与‘软着陆’的可能性一样大,这让人担心,如果财政紧缩措施没有出现,通胀上行风险可能会再次出现。”

投资如何配置需思量

在这样的背景下,不少业内人士似乎很难决定,在全球最大的债券市场上究竟将现金部署在短端还是长端,这令相对风险性没那么大的曲线中段成为了一些投资者眼中的避风港。

为了减轻在经济复苏、潜在财政冲击或美国大选动荡下的脆弱性,包括贝莱德、PIMCO和瑞银全球财富管理公司等巨头在内的资产管理公司目前均主张购买五年期债券,因为与较短或较长的同类债券相比,五年期债券对此类风险的敏感度较低。

瑞银全球财富管理公司的美洲首席投资官Solita Marcelli就建议投资中期债券,如期限约为五年的国债和投资级公司债。Marcelli表示,“我们继续建议投资者为低利率环境做好准备,将多余的现金、货币市场持仓和即将到期的定期存款配置,到能提供更持久收入的资产中。”

美国债市周一将因哥伦布纪念日而休市。不过,未来几周,债券市场显然仍可能会出现很大的波动空间——这不仅仅与美国大选有关。

由于投资者在等待美国财政部公布的季度的债券发行情况(预计规模将保持稳定)、下一份月度非农就业报告以及美联储11月7日的利率决议,一些业内人士已预计,市场的剧烈波动可能会持续数周。

Citadel Securities就警告客户,要为债券市场出现所谓的“未来重大波动”做好准备。该公司预计美联储在2024年只会再降息25个基点。

贝莱德基本面固定收益部投资组合经理David Rogal也表示,“随着大选进入期权博弈的窗口期,隐含波动率将会走高”。该公司偏好中期国债,因为它认为只要通胀降温,美联储就会重新调整政策周期,推动政策利率从5%迈向介于3.5%-4%之间。

当然,随着素有“全球资产定价之”锚之称重新来到约4.1%的高位,当前的这轮债市抛售行情,也正令一些长期投资者认为“买入区域”已至。

先锋集团全球利率主管Roger Hallam在接受采访时表示,“我们的核心观点是,由于美联储的政策仍将是限制性的,明年的经济确实会放缓。这意味着,对该公司来说,当10年期收益率超过4%时,就有机会开始延长我们投资组合的期限,同时考虑到明年的增长下行态势。”

他补充道,这将使公司慢慢 “转向更偏重债券”。

- 华泰固收解读12月PMI数据:政策效应继续显现,内生动能弹性不高,再通胀和宽信用还有待观察

- 【环球财经】美国国债收益率走高 美元指数上涨

- 01月01日 美元兑越南盾跌破25221.0000 折算100越南盾汇率兑0.0287人民币

- 2024年12月31日瑞典克朗兑换人民币汇率最新收盘概况

- 2024年12月31日瑞典克朗兑换人民币汇率最新收盘概况

- 2024年12月31日科威特第纳尔兑换人民币汇率最新收盘概况

- 2024年12月31日科威特第纳尔兑换人民币汇率最新收盘概况

- 土耳其里拉兑换人民币汇率是多少(2024年12月31日)

- 对话野村全球宏观研究主管苏博文:2025年美联储存在不降息风险 中性利率或进一步上升

- 美股收盘:标普连续两年涨超20% 罕见“收官四连跌”埋下伏笔